平安福这个保险产品怎么样,适合年轻人购买吗?

时间:2020-07-21 分类:年轻人买什么保险

优质回答

![]() 学霸说保险-素芬

学霸说保险-素芬

现在的年轻人对风险还是蛮重视的,有关于保险的问题,他们也比较关心。那么年轻人这一个群体来说,买什么保险比较好呢?以前还没买过保险的建议先看看这篇文章哈 《适合年轻人买的保险有哪些?》

《适合年轻人买的保险有哪些?》

平安福是一款热门产品,投保年龄为18-55周岁,所以年轻人是可以购买的。至于这款产品怎么样,好不好,值不值得购买,可以看我下面的详细介绍。

一般情况下,年轻人的积蓄不多,更适合先购买保障型的产品,比如以下这些:

1.重疾险weixin.qq.275.com

如果不幸患上重疾,不仅仅是身体要饱受折磨,大笔的医疗费用也会带来经济冲击。重疾险这时候就派上用场了,它会一次性给付一笔钱,这笔钱能用来治病,有剩余的还能作为康复费用。

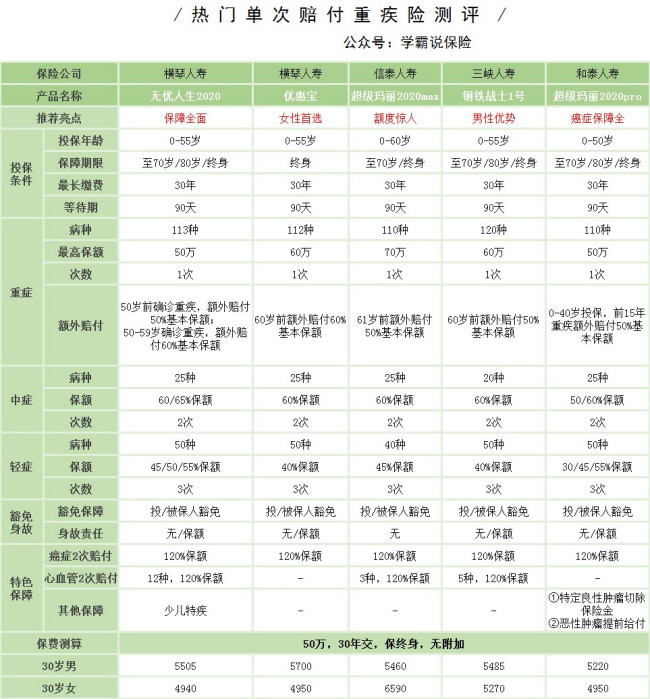

下面这几款重疾险性价比还不错,想了解重疾险的可以了解一下:

若想买保费更便宜的重疾险,不妨了解一下这几款 《十大便宜好价的重疾险大盘点!》

《十大便宜好价的重疾险大盘点!》

2.医疗险weixin.qq.275.com

对于年轻人而言,学习和工作都带来了不小的压力,习惯性熬夜的人也很多,而这样伴随着的是,不仅是掉落的头发,身体的小毛病也多了。虽说小病小治,一次花不了多少钱,但一次次积累起来,费用也是不容小觑的。

因为年轻人预算还不多,我是建议优先选择百万险的,每年只要交几百块钱就能获得百万级别的保障了,不算贵的。今年有几款百万医疗险是卖的比较火热的,有兴趣的都不妨看一看 《十大百万医疗险排名新鲜出炉!》

《十大百万医疗险排名新鲜出炉!》

3.意外险weixin.qq.275.com

年轻人在外面的时间都比较长,其中道路车来车外,意外随时有可能发生,每个人都有遇上意外的可能,因此一份意外险还是很有必要的。

买一份意外险也不是很贵的!百来块的意外险就基本够用了,比如这几款都还挺好的 《2020年,最适合年轻人的意外险都在这里了》weixin.qq.275.com

《2020年,最适合年轻人的意外险都在这里了》weixin.qq.275.com

综合来讲,对于年轻人,首要的就是做好最基础的保障,等以后有钱了,再去增加其他的保障。

以上就是我对 "平安福这个保险产品怎么样,适合年轻人购买吗?"的图文回答,望采纳!

全网同号:学霸说保险,欢迎搜索!

相关视频:平安福这个保险产品怎么样,适合年轻人购买吗?

![]() 喜乐平安

喜乐平安

![]() 大象先森

大象先森

正常情况下,个人商业保险的最佳投保策略是,优先完善意外险、健康险等保障型险种,然后选择适当的养老险、理财险作为适当的补充。

您可以看看商业保险投保攻略(http://hi.baidu.com/ulbttivxcedorsr/item/14d8f1f832ca5a76932af21d),包含了一些保险产品推荐和投保技巧。

希望我的回答对您有帮助!

![]() 蓝梅

蓝梅

![]() 婷

婷

![]() 杨娃娃

杨娃娃

同一机构进行的同题民调显示,仅18.8%的受访者相信现在缴纳养老金对以后养老有用,19.9%的受访者认为没有用,61.3%的受访者表示不好说。

却隐藏着担心——近年来,关于养老金“空账”、“亏空”、“收不抵支”、“危险”甚至“崩溃”的报道不绝于耳,引发了一些人特别是年轻人,对养老金制度困惑起来。

![]() 雪花

雪花

![]() 俊

俊

![]() 小罗

小罗

![]() 高山

高山

![]() Ibo玛莎-强

Ibo玛莎-强

前几天我还在一家银行门口看到一位头上包着纱布的男士要求银行人员对自己的伤疗理赔的。可是我听到那银行人员对那人的解释是,他在银行办的保险是意外身故为给付条件的,所以他受伤了是不会得到理赔的,还要那个人回去好好看看保险条款。

唉!!!

所以,上银行就是存钱的。保险公司才是买保险的。