车险中盗抢险多少钱

时间:2021-07-30 分类:车险多少钱2

优质回答

![]() 学霸说保险-伊程

学霸说保险-伊程

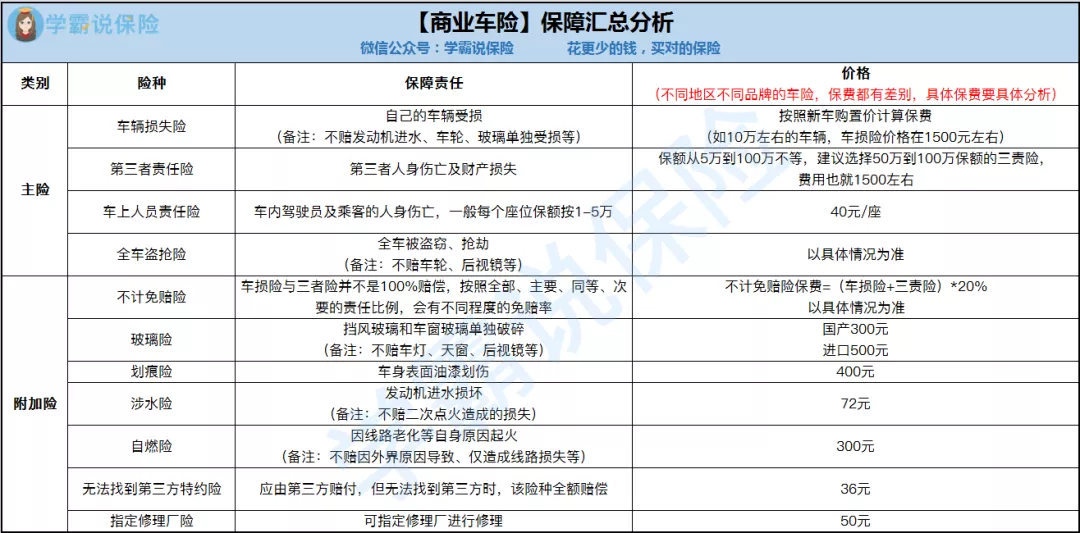

对于广大车主来说,养车除了要花油费和保养费,保险也是必不可少的。有的朋友光是车险这部分支出,每年就要花费几千块,让人非常心痛;而有些朋友,一年一千多就可以轻松搞定。简直是没有对比就没有伤害!你会因此感觉不知所措吗,让我来给你分享几个投保的小诀窍,不管你开了多少年的车,是不是新手,都能简简单单学会如果选购车险产品,不多浪费一分钱! 除了国家强制购买的交强险;剩下一种是自愿购买的商业险。 商业车险 | 推荐程度:按需购买 除了交强险,如果搭配上商业车险,那么会获得更加充足的保障。商业险一方面保障非常全面,基本上你能想到的风险都能保;但另一方面又非常复杂,如果不是老司机,很容易就直接懵掉乱买一通了。我整理了一张表,让大家更方便理解: 下面我们一起看看,三套方案分别适合哪些人购买?(备注:不同车型、省份报价均有差异,具体情况可以联系学姐帮你分析哦~) 方案一:基础保障型学姐设计的这套方案适合三类人: 对自己车技自信的老司机; 车辆价值相对没那么高的旧车; 预算不多的车主。 4种主险和11种附加险全买下来,怎么说也得上万了。只不过我觉得其实车险有时候是不用全部都买的,买多了就浪费了。就说自燃险吧,只要你不是自己改装线路或者把车子放在恶劣的情况下,车子自燃的情况是很少很少发生的!那么多险种,要如何选择?如果预算不同,那怎样选择比较好呢?没事!这还有三套方案供大家参考!

4种主险和11种附加险全买下来,怎么说也得上万了。只不过我觉得其实车险有时候是不用全部都买的,买多了就浪费了。就说自燃险吧,只要你不是自己改装线路或者把车子放在恶劣的情况下,车子自燃的情况是很少很少发生的!那么多险种,要如何选择?如果预算不同,那怎样选择比较好呢?没事!这还有三套方案供大家参考!

每年仅需1500左右,就可以获得最基础的保障:交强险、第三者责任险 100 万以及不计免赔险。虽然是基础型方案,但是该为车主考虑的学姐都考虑到了。

首先,第三者责任险一定要买,而且保额最好在 100 万以上,它可以赔偿交通事故中的第三者伤亡或者财产损失。当下人均死亡赔偿一不小心就达到了百万、修理豪车花个几十万是很正常的,这样的风险是一直存在于开车的人身上的。购买具有高昂保额第三者责任险,为的是预防 “灾难性风险”的发生。又因为基本上车险设置的免赔率都是有封顶的,车险存在一定的免赔率,为了转移这一部分风险到保险公司,帮助车主填补这一“坑”,因此不计免赔率是十分必要的。

方案二:经济实用型与方案一比较的话,方案二里是多了车损险的,这个对新手司机或者车辆价值较高的都是比较适合的,不管是小磕小碰,或是重大维修都会进行赔付。因为新手很可能就出事故了,现在城市里的车辆比起以前更加多了,驾驶技术不好的司机就很容易撞到其他的车,再加上新车大家都比较爱护,出了事故肯定要修,买车损险是很有必要的。学姐倾向于车损险足额投保。特别是豪车更要足额投保(车值多少钱就保多少,不要少报),要不然最后是自己吃亏。

方案三:全面保障型全面保障型方案适合有经济实力的或安全感匮乏的车主,因为它各方面的保障都不错。包括五大主险:交强险、200万第三者责任险、车损险、全车盗抢险、车上人员责任险,以及六种附加险:不计免赔险、玻璃险、划痕险、涉水险、自燃险、无法找到第三方特约险。这套方案弥补了车损险不保的漏洞,例如遇上大暴雨的天气,导致发动机进水,这种情况是无法依靠车损险进行赔付的,只能依靠涉水险。车上人员责任险,即车上座位险,是车上人员责任险中的乘客部分,指的是被保险人允许的合格驾驶员在使用保险车辆过程中发生保险事故,致使车内乘客人身伤亡,依法应由被保险人承担的赔偿责任,保险公司会按照保险合同进行赔偿。经常有朋友、亲人搭车的司机朋友可以考虑这个险种。

无法找到第三方特约险也是必须有的,许多车主都碰见过这样的事情:在路边、老小区等地,处理完事情回来发现车被蹭了,多心痛啊,可是去查了一下监控,那块恰好是监控的盲区,没办法只能自己解决了。?买了无法找到第三方特约险的,我们可以有另一种方法,直接转嫁给保险公司。

想要充分了解车险知识,光看这篇文章可不够!如果你依旧对车险知识存在疑惑,可以找学姐进行详细咨询-关注【学霸说保险】公众号 ,里面有全网最全的车险类知识,帮助你充分利用车险福利,省一大笔钱!

以上就是我对 "车险中盗抢险多少钱"的图文回答,望采纳!