利安人寿健利保超享版确诊即赔

时间:2021-04-19 分类:利安人寿健利保超享版

优质回答

![]() 学霸说保险-伯乐

学霸说保险-伯乐

最近,利安人寿带着它的王牌重疾险产品走来了——健利保(超享版),据说这是一款多次赔付不分组的重疾险,而且涵盖癌症二次赔、心脑血管二次赔等多种可选保障。

那么这款产品到底值不值得入手呢?接下来学姐会给大家一一道来!

开始测评之前,我们不妨先来重温一下旧知识——重疾险挑选标准,防止被坑第一步:  《好的重疾险都具备什么特点?》weixin.qq.275.com

《好的重疾险都具备什么特点?》weixin.qq.275.com

本文重点:

>>利安人寿健利保(超享版)存在什么亮点?

>>利安人寿健利保(超享版)有什么不足?

>>利安人寿健利保(超享版)值得投保吗?

一、利安人寿健利保(超享版)存在什么亮点?

话不多说,先来看看产品保障图:

看完产品保障图,觉不觉得利安人寿健利保(超享版)的保障很全面!这款产品的确存在不少亮点,接下来是学姐给大家带来的详细分析!

1.保障责任灵活

健利保超享版的保障责任灵活性超高,其中轻症、中症、癌症二次赔、心脑血管二次赔、住院津贴等都是可选责任。

这个一来,可使投保人以自身需求和经济情况为标准去灵活得挑选保障责任了。

2.重疾不分组多次赔

利安人寿健利保(超享版)属于多次赔付型重疾险,赔付次数为3次,并且没有疾病分组。

多次赔付指的是被保人罹患首次重疾并且理赔后,但是保单仍然是有效的,第二、三次罹患重疾还能获得理赔。

要知道,得过重大疾病的人群倘若还想买重疾险是十分困难的,而多次赔付在很大程度上,等于在一层防护的基础上加多了一层保障,安全感十足。

疾病分组是什么呢?通俗点说,就是将保障的病种列为一组,赔付不受种类限制影响,被保人获得理赔的概率大大提高,对于被保人来说更有利。

3.轻症保障原位癌,且有二次赔

重疾险新规实施后,原位癌被剔除,也不在轻症的保障范畴。

利安人寿健利保(超享版)仍旧保留原位癌保障,将原位癌列入轻症保障范围,赔付比例是30%,赔2次,注重原位癌保障的群体可以考虑这款产品。

分析完利安人寿健利保超享版的优点,接下来我们一起看看这款产品的不足之处。

二、利安人寿健利保(超享版)有什么不足?

1.重疾保障没有额外赔付

利安人寿健利保(超享版)在重疾保障方面,虽然有多次赔付,但是并没有重疾额外赔,稍显诚意不足了。

现如今的重疾险产品在重疾额外赔方面都相当给力,例如前不久才推出的阿童沐1号重疾险,在合同约定的时间内确诊重疾,可获得100%基本保额的额外赔付,意味着,一共赔付可200%保额,赔付比例相当优秀!想了解更多阿童沐1号重疾险的相关内容,不妨看看下方链接:  《性价比之王?复星联合「阿童沐1号」重磅来袭,这些保障真的太亲民!》weixin.qq.275.com

《性价比之王?复星联合「阿童沐1号」重磅来袭,这些保障真的太亲民!》weixin.qq.275.com

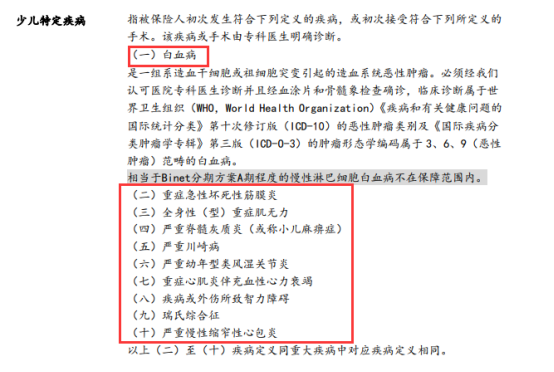

2.少儿特定疾病保障不够全面

利安人寿健利保(超享版)将少儿高发重疾纳入额外保障范围,罹患10种特疾共有200%保额的赔付,单看这一点,确实比较适合给孩子配置。

不过,学姐还是发现了缺陷:针对少儿特疾的保障有缺失。

来看看下表:

如图所示,这18种少儿特疾对小孩来说,发病率很高。

对于少儿特疾保障这方面,最好囊括这18种特定疾病,如此,保障才是足够的。

但是利安人寿健利保(超享版)就仅仅保障10种少儿特定疾病,如下图显示:

这样的保障范围是远远不足的,常见的高发重疾像严重脑损伤、重疾手足口、严重癫痫都没有覆盖到!

如果是要给小孩购买重疾险,可以看看学姐整理的少儿重疾险排行榜: 《便宜好价的优质小孩重疾险前十排名》weixin.qq.275.com

《便宜好价的优质小孩重疾险前十排名》weixin.qq.275.com

3.存在捆绑销售

利安人寿健利保(超享版)存在不少捆绑保障的情况,就说身故/全残保障,它是必选责任,投保人无法根据自身保障需求选择。

其次,癌症二次赔付和特定心脑血管疾病二次赔付是无法单独附加的,只能同时附加。

这样子的话,不过就是在一定程度上加重了保费而已,投保人只会增加一些不必要的保障而已。

除了这三点以外,学姐还发现利安人寿健利保(超享版)一个致命的缺陷,具体的测评学姐整理在这里了: 《利安人寿「健利保超享版」强势来袭,居然隐藏了这些缺陷...》weixin.qq.275.com

《利安人寿「健利保超享版」强势来袭,居然隐藏了这些缺陷...》weixin.qq.275.com

三、利安人寿健利保(超享版)值得投保吗?

总而言之,利安人寿健利保(超享版)虽然有着特别的亮点,保障责任也算是很灵活、重疾不分组也可以多次赔付,但是依然还存在捆绑销售情况,而且重疾赔付力度不足等缺点。

这款产品比较适合追求多次赔付和原位癌保障的消费者。

不过大家在做决定买哪一款重疾险前,可以多了解一下市面上的产品,对比选择。有需要的小伙伴不妨参考下这份榜单: 《最值得买的新定义重疾险排行榜新鲜出炉!》weixin.qq.275.com

《最值得买的新定义重疾险排行榜新鲜出炉!》weixin.qq.275.com

以上就是我对 "利安人寿健利保超享版确诊即赔"的图文回答,望采纳!

上一篇: 多倍保超越版重疾险专属保险是什么类型保险

下一篇: 复星联合复鑫保A款重疾险条款怎么选择