百年人寿康赢佳2.0版重疾险保险好吗

时间:2021-07-30 分类:百年康赢佳2.0版

优质回答

![]() 学霸说保险-素芬

学霸说保险-素芬

百年人寿也算是一家大公司,很多人都不陌生,这个公司的康惠保重疾险可是备受欢迎啊。

迩来百年人寿保险公司又新推出了一款多次理赔型的重疾险保险产品——百年康赢佳2.0,据闻此重疾险产品的最高投保年龄范畴非常宽,连65岁的人也能够投保。那么保险公司推出的这款百年康赢佳2.0的好处跟坏处是啥呐?学姐我现在给大家讲讲!

开头,咱们先来瞅瞅此款百年康赢佳2.0产品:

《百年人寿「康赢佳2.0」值得买?除非你能接受这3个缺点》weixin.qq.275.com

《百年人寿「康赢佳2.0」值得买?除非你能接受这3个缺点》weixin.qq.275.com

一、百年康赢佳2.0有什么优缺点?

咱们一块来了解一下此款百年康赢佳2.0的产品测评图吧:

百年康赢佳2.0产品测评图

1、优点:

(1)投保年龄范围广

当前市场上的重疾险购险年纪正常都仅到55周岁,百年康赢佳2.0的投保年龄阶段比市场上的要广泛一些在(28天-65周岁),购险年纪增加到65周岁,对比后,我们可以发现百年康赢佳2.0对于投保年龄范围的限制是比较宽松的,这样对更多年龄段人群的投保需求都能够照顾到位,对于年纪较大的老年人来说,无疑是一个福音。

(2)中症赔付比例高

百年康赢佳2.0在中症的赔付比例上比1.0版本的康赢佳要多10%,康赢佳2.0中症赔付比例达到了60%,从重疾险市场的比较来看,也能算是相当高的赔付比例了。

可别小看这10%,假设,假如我们现在准备投保50万的保额只要有足够证据证明已经中症,康赢佳2.0可以赔30万,值得夸赞,毕竟比1.0版本所提供的保障多5万元!

我们买保险就是买保额,关键就在于保险的赔付比例,只有比例越高,一旦出险,赔偿的钱数就越多,对被保险人来说就越有用。

关于保险的保额怎么去选用?就往下看看这篇文章吧:

《保险买多少保额合适?说说里面的门道》weixin.qq.275.com

《保险买多少保额合适?说说里面的门道》weixin.qq.275.com

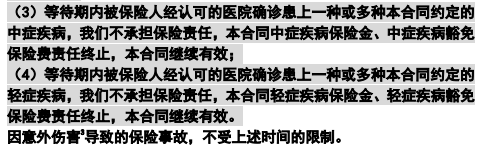

(3)等待期设置合理

学姐在细细扒完康赢佳2.0的合同条款之后发现,百年康赢佳2.0这款重疾险非常好的亮点,在等待期这个方面设置的很好。

通常情况下的重疾险产品,倘若在等待时间内患有了轻症和中症的话,关于合同方面,就会立即被结束。这样子的设置,真是十分不贴心,想想自己支出了那么多钱去弄了份重疾险,要是在等待期里,大家患上了中症或是轻症,合同就无效了,再也无法享受重疾保障了,这得多么难受啊。

而百年康赢佳2.0就不会发生上述状况!因为百年康赢佳2.0在等待期内患轻症或者中症,仅仅是终止了相应的保险金和豁免保险费责任,其他保障不能终止的!

百年康赢佳2.0——等待期节选

学姐不说大家也能明白等待期的重要性吧,还不懂的小伙伴赶紧点击这篇文章补补课:

《等待期内出险保险公司就不赔了?不懂可是要吃大亏的!》weixin.qq.275.com

《等待期内出险保险公司就不赔了?不懂可是要吃大亏的!》weixin.qq.275.com

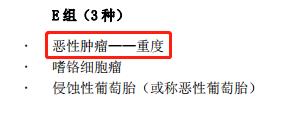

(4)恶性肿瘤单独成组

百年康赢佳2.0的重疾保障很不错,100种重疾由5组来构成,其中分在一组的的就包括重度恶性肿瘤。

百年康赢佳2.0——重疾分组节选

恶性肿瘤这种重疾通常情况下它的发病率都非常高,把它作为独立的一组,出险了也是不会对其他组的重疾造成影响的,这对于被保险人的保障来说无疑是再好不过的了。

2、缺点:

(1)身故责任不够灵活

可自主选择身故保障责任,这是市面上大多重疾险提供的,或者将身故保险金设置成一种可选赔保费。

身故保障的灵活多变性符合了预算不足人群的需求。如果有朋友预算不是很充足,但是想买一份拥有全面保障的重疾险,选不带身故责任就可以,也可以选择身故赔保费,这两个方法,对于适当降低保费,都是可行的,因预算不足而错过优质的产品这种情况就不会发生了。

就身故责任选择身故赔付已交保费而言,同方全球人寿的凡尔赛1号就是例子,对这个感兴趣的话可以阅读下面这篇文章:

《买同方全球「凡尔赛1号」之前,我想告诉你这些真相!》weixin.qq.275.com

《买同方全球「凡尔赛1号」之前,我想告诉你这些真相!》weixin.qq.275.com

可是对于身故责任的设定,百年康赢佳2.0采用的是捆绑在一起的方式,用户想要选择是不行的,想选择赔偿保费,那么必须满足出现身故或全残时没到十八岁这种条件才行的,身故责任有如此的规定,会失去灵活性。

假如百年康赢佳2.0假如把身故责任设置为可以选择的责任,或者是可以选择,在赔付的方式上多设置一个身故陪保费的选择,这样看来百年康赢佳2.0更值得购买,缺乏预算的朋友也购买得起。

二、百年康赢佳2.0推荐购买吗?

依保障内容上来说,百年康赢佳2.0的优点还挺多的,尤其是等待期内患轻、中症合同其他保障继续有效这一大优势,更是值得为其点赞!

看完学姐的详细测评之后相信大家也了解了百年康赢佳2.0的优缺点,百年康赢佳2.0的主要客户是追求全面保障预算比较充足的人,有顾虑的这部分小伙伴们不用担心了,学姐还整理了一份高性价比的重疾险榜单,希望对你们有帮助:

《十大便宜好价的重疾险大盘点!》weixin.qq.275.com

《十大便宜好价的重疾险大盘点!》weixin.qq.275.com

以上就是我对 "百年人寿康赢佳2.0版重疾险保险好吗"的图文回答,望采纳!