中国人保和同方人寿的保险哪个用处更大

时间:2021-09-29 分类:同方全球pk中国人保谁的实力更突出

优质回答

![]() 学霸说保险-江珊

学霸说保险-江珊

哪家保险公司名气大?中国人保就挺不错的。

鼎鼎大名的中国人保大家听说过吧?

国民级别的大品牌!

你知道同方全球吗?

可能只有深入学习过保险知识的人才懂!

下面我们就研究一下同方全球和中国人保的公司和产品怎么样!

一些人会认为,同方全球根本就不能跟中国人保相比较。

看完这篇文章你就知道了!

跟着我一起来看看中国人保与其他保险公司的实力比较吧:

《太平洋PK人保?原来它才是真正的幕后赢家……》weixin.qq.275.com

《太平洋PK人保?原来它才是真正的幕后赢家……》weixin.qq.275.com

一、同方全球VS中国人保,硬实力大起底!

注意:中国人保部分都是取旗下保险公司——中国人民人寿保险股份有限公司作对比。

1、背景实力对决

>>同方全球:成立于2003年,目前注册资本为24亿元,资产规模超过170亿元。

同方全球全属于中外合资的保险公司,由荷兰全球人寿保险集团与同方股份有限公司各出资50%组建而成的。

其中值得一提的是,在2019年时,同方股份控股股东由清华控股变更为中核资本,实际控制人由教育部变更为国务院国资委。

国务院国资委,听到这里,大家应该不再怀疑同方全球的实力了吧?

>>中国人保:中国人民人寿保险股份有限公司,2005年11月10日成立于北京。注册资本达257亿元。

其中总公司为中国人民保险集团股份有限公司,是中国四大央企保险公司之一,也是世界上最大的保险公司之一。

这中国人保的实力,真的是非常厉害!

光是这样对比的话,中国人保完全胜出啊。

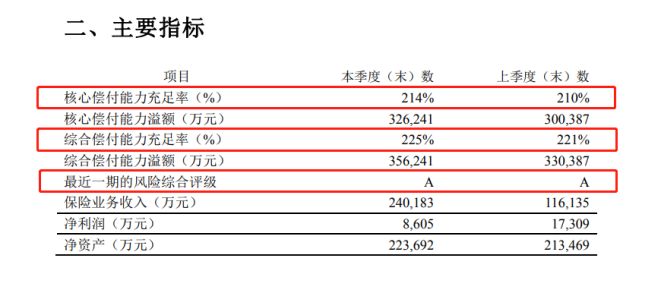

2、偿付能力对比

付偿能力其实就是保险公司的偿还债务的能力,其实就是保费偿付的能力。

保险公司同时符合以下三项监管要求才能成为偿付能力达标公司,这是银保监会规定的:

(一)核心偿付能力充足率不低于50%;

(二)综合偿付能力充足率不低于100%;

(三)风险综合评级在B类及以上。

>>同方全球:

同方全球2021第1季度偿付能力报告摘要

>>中国人保:

中国人民人寿保险2021第1季度偿付能力报告摘要

可见,同方全球的风险综合评级要优于中古人保。

看来同方全球表现还是挺不错的。

不过这只是开场,下面的产品对比,才是重头戏!

二、同方全球VS中国人保,谁的产品是实力派?

学姐将同方全球旗下的凡尔赛1号跟中国人保旗下的健康相伴B款作比较。

话不多说,咱们先来看看两款产品的保障对比图:

1、重疾保障力度对比

>>凡尔赛1号:未满60岁确诊重疾赔付180%保额,60-64岁赔付130%保额,65岁后赔付100%保额。

>>健康相伴B款:确诊重疾赔付100%保额。

健康相伴B款不能对重疾进行额外赔付,只能赔付100%的保额。

由此看来,凡尔赛1号更加人性化!

优秀重疾险的标准有很多,比如对特定年龄设置额外赔付等。

像凡尔赛1号,被保人确诊重疾的时候未满60岁,可赔付180%保额。

60岁以前,大部分人都属于家庭的主要经济来源,责任重大,所以这个时期有一份安全保障格外重要。

健康相伴B款却不提供额外赔付,还是需要改进的!

想知道还有哪些标准是好的重疾险应该拥有的?看这里就知道啦:

《好的重疾险原来长这样!你被骗了这么多年...》weixin.qq.275.com

《好的重疾险原来长这样!你被骗了这么多年...》weixin.qq.275.com

2、中症赔付比例对比

>>凡尔赛1号:罹患中症赔付60%保额,60岁前确诊额外赔付15%保额。

>>健康相伴B款:罹患中症赔付50%保额。

提及中症赔付比例,在额外赔付方面健康相伴B款是没有这方面保障内容的,就连赔付比例都比凡尔赛1号足足少了10%。

大家是否以为这10%可以忽略不计了呢?

下面是学姐提供的一个例子:

假设老王和老李分别购买50万保额的凡尔赛1号和健康相伴B款。35岁时两人倒霉的双双确诊中症,根据老王购买的保险,首先凡尔赛1号按合约内容应赔付老王50万保额×60%,另外因为老王是在60岁前首次罹患重疾,所以还可以额外赔付15%的保额。赔付累计有37.5万元。老李仅仅只得到健康相伴B款赔付 25万元。这个结果完全意外,12.5万元的差距,大家怎么看?

总结:

虽然从硬实力上来说,中国人保以绝对的优势胜出了。

可如果以产品来做比较,就能看出,更厉害的是同方全球旗下的凡尔赛1号。

这么说大家应该就懂了,公司的实力是不能和产品的实力划等号的。

所以挑选一款保险产品,要看产品是否优质,而不是背后的承保公司是否强盛哦。

看过了学姐的产品对比,要是有小伙伴还没看够,最全面的内容学姐已经都找到了:

《买同方全球「凡尔赛1号」之前,我想告诉你这些真相!》weixin.qq.275.com

《买同方全球「凡尔赛1号」之前,我想告诉你这些真相!》weixin.qq.275.com

以上就是我对 "中国人保和同方人寿的保险哪个用处更大"的图文回答,望采纳!