恒家保尊享版重疾险下架

时间:2021-08-15 分类:恒大恒家保尊享版

优质回答

![]() 学霸说保险-海伦

学霸说保险-海伦

在2020年疫情大爆发这段时间,2020年2月尤其让学姐印象深刻,新冠肺炎转阴患者在无锡成功完成双肺移植手术,这是首例。

这位59岁男子确诊为COVID-19危重型,经气管插管呼吸机应用+ECMO维持和药物治疗后,连续核酸检测呈阴性,但双肺已严重病变受损且不可逆转。

最终,经过漫长的37小时的手术后成功脱离人工肺,可以看出,人工肺这项技术是非常关键的。

接下来学姐就会为大家测评恒家宝尊享版重疾险,这里面最大的亮点就是人工肺特别关爱保险金了,这款产品是否值得我们购买呢?下面为大家讲解!

在还没开始的时候,这里有一份重疾险购买指南学姐先给大家看看,以免入坑: 《重疾险哪个好,怎么买划算,手把手教你避开保险的这些坑》weixin.qq.275.com

《重疾险哪个好,怎么买划算,手把手教你避开保险的这些坑》weixin.qq.275.com

一、恒家保尊享版的保障内容存在的优缺点!

跟之前一样,学姐先行奉上恒家保尊享版的保障精华图:

学姐直接给出测评结论:

>>亮点

1、重疾保障分析

恒家保尊享版的重疾保障120种重大疾病,最多赔付6次,赔付比例依次递增,200%的基本保额是最多可以获赔的。

笼统来说,得了重疾的病人很难可以享受理赔6次的,到底是为什么?

就举癌症这个例子,最近几年关于我国癌症5年相对生存率我们不难看出是呈上升趋势的。

然而依照大量的临床试验可以得知,一般癌症患者在手术一年后会复发这个复发概率是百分之六十,起码都有上80%的患者在五年内都是死于复发和转移。

所以,此恒家保尊享版的重疾最高赔付6次,其实不见得能有6次!

不过,好在恒家保尊享版的重疾保障在60岁之前可额外赔付60%基本保额,与市面上那些额外赔付80%相同类型的重疾产品比起来,是要逊色一点的!

对恒家保尊享版不是特别满意的情况下,以下有几款不错的热门重疾险可以挑选一款: 《重疾险哪个好,怎么买划算,手把手教你避开保险的这些坑》weixin.qq.275.com

《重疾险哪个好,怎么买划算,手把手教你避开保险的这些坑》weixin.qq.275.com

2、享有人工肺特别关爱金

人工肺,全称为“体外膜肺氧合(ECMO)”,俗称“叶克膜”,主要用于抢救重症心肺功能衰竭患者。

特别是在恒家宝尊享版重疾险里面,含有人工肺特别关爱金,可赔付50%基本保额,这一项设置还是考虑到了大众的!

但是大家也不要过分高兴,恒家保尊享版并不是亮点满满哦,隐藏的猫腻也不少!

>>缺陷

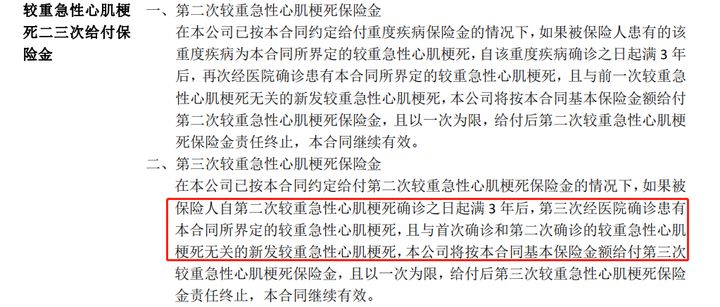

1、心肌梗死、脑中风后遗症赔付条件严格

即使恒家保尊享版给心肌梗死、脑中风后遗症提供二三次给付保险金的保障,但这赔付标准还是很严格,要求跟前面那次被确诊的心肌梗死/脑中风后遗症无联系,条件满足了就可以得到100%基本保额。

具体内容请看下图:

假如被保人是心肌梗死或是脑中风后遗症复发的话,那这种情况保险公司可不会赔了。

这相比市场上那些癌症享有二次赔付责任言之,恒家保尊享版的竞争还是有些弱了,不信的话不妨去看看就知道了: 《「癌症二次赔」有必要附加吗?不搞懂这几点小心白花钱!》weixin.qq.275.com

《「癌症二次赔」有必要附加吗?不搞懂这几点小心白花钱!》weixin.qq.275.com

这样说吧,恒家保尊享版这项保障责任还是有那么点坑人的!

2、投保年龄分析

恒家保尊享版它的一个投保年龄范围是出生满30天到60周岁,学姐只能说太普通了!

要了解的是,目前市面上优秀的重疾险的投保年龄都是65周岁了。

简单点就是,恒家保尊享版对于年龄在60-65岁这类人群不接受投保,老年人会觉得恒家保尊享版很不友好!

直到现在,学姐相信大家应该基本了解了恒家保尊享版,弄清楚这个致命缺陷,再决定要不要下手!

二、恒家保尊享版最致命的缺陷,你知道吗?

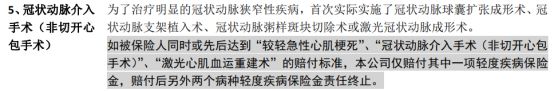

说起恒家保尊享版最为致命的缺陷,那么这个缺陷究竟是什么,那就是轻症隐形分组!

那恒家保尊享版是怎么界定的呢?具体请看下图:

何为轻症隐形分组,就是指保险产品没有明确划分轻症疾病,当然也不是就这么放着不管,会通过产品条款中的赔付要求进行轻症分组。

因此其实最终的结果跟轻症分组差不多,也被别称为轻症隐形分组。

而恒家保尊享版存在轻症隐形分组还不止一种疾病。

原本轻症的疾病所赔付的金额比例就不是特别高,这下竟然还存在了隐形分组,实在是让人无奈!

如果想要进一步深入了解恒家保尊享版的朋友,那么何不来看看这篇文章: 《恒大人寿「恒家保尊享版」重疾险值得买?看完这些猫腻再说吧!》weixin.qq.275.com

《恒大人寿「恒家保尊享版」重疾险值得买?看完这些猫腻再说吧!》weixin.qq.275.com

三、学姐总结

可以总结为,恒家保尊享版是一款保障终身的重疾险,基础保障比较全面是一方面,另一方面就是保障力度也还说得过去。

但是它的缺点也是很明显的,所以,如果还有对恒家保尊享版此类保险有意向的家人朋友,学姐建议大家不要嫌麻烦,多对比市面上优质的重疾险再购入!

以上就是我对 "恒家保尊享版重疾险下架"的图文回答,望采纳!

上一篇: 康乐人生重疾险到底怎么样

下一篇: 有甲减想带病买保险