重大疾病保险多大投保合算

时间:2021-09-12 分类:重疾险年龄要求

优质回答

![]() 学霸说保险-罗拉

学霸说保险-罗拉

据统计数据表明,50-80岁这一年龄段时重疾的高发阶段,因此有很一大部分的人,都是了解购买重疾险有多么重要,却一点也不心急,始终认为依照自己现在这个年龄还不适合买重疾险。

但实际上,市面上很多重疾险只担保到55岁,就少量可承保到60、65周岁,买重疾险对年龄可是有讲究的。

的确,入手重疾险时年龄给它带来的了深远的影响。下面我就来好好给大家讲一讲~

在这下面呢有一篇文章,它会告诉大家什么样的年龄段该买什么样的保险,不懂的朋友可以先进去了解一下,我们再开始:

《不同年龄段如何买保险?每个人都该有专属方案》weixin.qq.275.com

《不同年龄段如何买保险?每个人都该有专属方案》weixin.qq.275.com

一、年龄对于购买重疾险这3大影响,必知!

1、年龄越小,保费越便宜

有的人想给自己五十几岁的父母购买重疾险买一份重疾险时就会发现,一年的保费最起码都高达上万块,而自己每年仅需交几千元的保费就能投保一模一样的重疾险。

对此我们不难发现,保费是和年龄相挂钩的,年龄越小,保费越便宜。

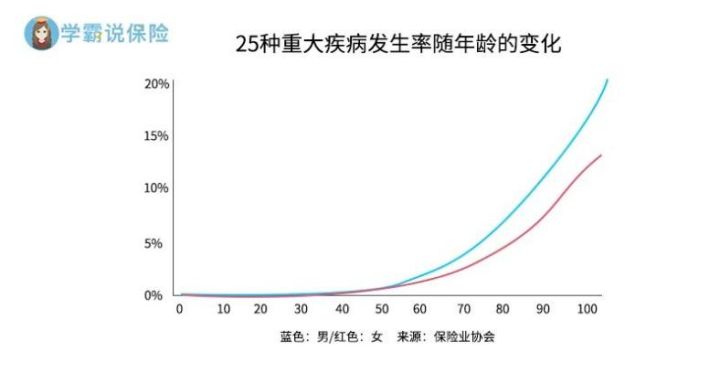

阅读完下面这张图,你就知道是为什么了:

从这张图得知,年纪越大的人就越有可能患上重疾。

对保险公司来说,被保人年龄越大,就越可能会进行理赔,为了控制成本,重疾险的保费会随着年龄的增长而增加。

因此建议参保重疾险要尽早,学姐在这里也整理了市面上几款不错的重疾险,感兴趣可以看看:

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

2、年龄太大,可选择的空间变小

你购买保险的年龄越靠近承保年龄的时候许多重疾险,能投保的最高保额要和之前相比也变低了不少,可选择的缴费期限也逐渐变短。

这点与保费是同理的,都是为了保险公司将自己承担的风险降低而进行设置的。

3、年龄越小,投保越容易

想必大家都懂,必须要进行健康告知了,才可以购买重大疾病保险。

当你年龄上去的时候,身体难免会有小问题出现,无法通过健告告知往往是因为一些小问题,购买保险的条件更多了有的甚至直接不能购买,投保的难度更高了。

然而年纪越小,身体的健康程度会更好,因为身体不爱生病以前也无其他病史,因此参保难度低。

所以学姐多次强调,花钱购买重疾险要尽快,越快越好!

投保越早保费越少,更低的参保难度能带来更多的可选项。

也不是说得了一些小病就会一定拒绝你的参保要求。了解一下下面的小窍门,这些小窍门能帮助你顺利的配置保险,点击就可以看见:

《投保时,健康告知有什么小技巧?》weixin.qq.275.com

《投保时,健康告知有什么小技巧?》weixin.qq.275.com

二、什么年龄阶段的人适合购买重疾险?

1、50岁以内的人群,建议购买重疾险

近年来,在发病率方面重大疾病有向年轻化发展的趋势,在每一个年龄段都有不一样的高发重疾。

据数据显示:

白血病在17岁以下的未成年的恶性肿瘤发病率中占35%,而重疾总发病率为50%,有三个儿童患了重大疾病的话,就有一个是白血病。在重疾中,中青年男性患恶性肿瘤,且发病率在50%以上的年龄范围是18~49岁,女性恶性肿瘤发病率超过80%。

而一旦患上了重疾,整个家庭都要担负起高昂的治疗费用。

就拿最常见的癌症来讲,治疗起来费用都在几十万到一 百万不等,这样的价格普通人家谁能接受的了?

这时候重疾险的作用就是不问而知了,一次性给付的保险金可以用于疾病治疗、用于后续康复费、营养费等,这样可以很有效的为患者转移重大疾病带来的经济问题。

我们对于50岁以内的人群是建议给自己买份重疾险作为保障,要是说我们的经济条件允许的情况下,越早买越好。

但是学姐还是建议购买重疾险时要对市面上的产品进行多次对比,选择最适合自己的那一个,可以看看这个表:

《全国热门的136款重疾险对比表》weixin.qq.275.com

《全国热门的136款重疾险对比表》weixin.qq.275.com

2、超过50岁的老年人群,不建议购买重疾险

目前市场上很多重疾险的承保年龄仅到55岁,而少数能是能承保到60、65周岁,年龄大的人很难购买重疾险。

即使比较幸运的能够符合承保年龄的限制,也很有可能过不了健康告知这一关卡。

最重要的一点是:由于老年人在超过50岁后更容易得病,因此保费也会更加贵。

有些读者可能会想着“最终都是为了保障父母的健康,我愿意给这份钱,贵一点也可以接受”。

可需要搞明白的是,学姐所说的保费贵不单单是在说要多出钱,还在说投保重疾险相当划不来!

主要的原因是因为老人购买重疾险相当容易引起保费倒挂的情况,也就是保费高于保额的情况。

就好比一位55岁的男性投保重疾险,他要分期为10年交,每一年的保费都是11000元,那么十年就是要缴纳11万。

但可能保费就10万而已,如此这般反而还要损失1万,最后反而还成为了“赔本生意”。

所以老年人投保重疾险,除了难并且还非常不划算。

那么怎样的保险是适合老年人的?大家看一下这篇:

《【老人保险】有哪些,给父母买什么保险好,这些你都需要知道》weixin.qq.275.com

《【老人保险】有哪些,给父母买什么保险好,这些你都需要知道》weixin.qq.275.com

以上就是我对 "重大疾病保险多大投保合算"的图文回答,望采纳!

上一篇: 国寿福盛典版保险的条款行不行

下一篇: 同方人寿对比阳光人寿哪家的产品用处更大