国华华瑞国民真爱定期保险到底靠不靠谱

时间:2021-10-03 分类:国华华瑞国民真爱定期重疾险好不好靠不靠谱

优质回答

![]() 学霸说保险-萍子

学霸说保险-萍子

全红婵以总分466.2打破了世界纪录,成为奥运首秀黑马,博得了女子10米台跳水冠军。然而在成功的背后督促她进步的动力之一,就是得到冠军,赚钱给妈妈治病。

针对人民大众来聊,想要解决疾病的治疗费用问题,最好的方法就是买保险。

也就类似于国华华瑞国民真爱定期重疾险,不独有重疾保障,中症、轻症和身故保障是能够灵活搭配的能够很好的解决重疾的风险问题。

那这款国华华瑞国民真爱定期重疾险到底怎么样呢?是否值得入手?今天,学姐就给大家好好做一下测评~

在测评正式开始之前,大家何不先来瞧瞧国华华瑞国民真爱定期重疾险在国内众多重疾险中的总体表现:

《全国热门的136款重疾险对比表》weixin.qq.275.com

《全国热门的136款重疾险对比表》weixin.qq.275.com

一、国华华瑞国民真爱定期重疾险有哪些优势?

空话不多说,直接来瞅瞅保障内容图:

这个图告诉我们,重疾保障是国华华瑞国民真爱定期重疾险的必须要选的责任,中症保障、轻症保障和身故保障是能选择的可附加责任。那这款国华华瑞国民真爱定期重疾险具体有哪些独特的优点呢?

1. 等待期短

保险公司为什么要设置等待期,是为了防止被保人带病投保,若是在等待期限内就出险,纵然已经满足了理赔的要求,保险公司肯定不会理赔。所以,对被保人来说,等待期越短就越有利。

目前市面上那么重疾险的等待期时间都是90天或是180天,而国华华瑞国民真爱定期重疾险的等待期也就是90天,算等待期最短的产品,因此对被保人非常友善。

另外,关于等待期大家还应该注意这些问题,否则很容易造成理赔困难:

《等待期内出险保险公司就不赔了?不懂可是要吃大亏的!》weixin.qq.275.com

《等待期内出险保险公司就不赔了?不懂可是要吃大亏的!》weixin.qq.275.com

2. 保障可灵活搭配

国华华瑞国民真爱定期重疾险惟独就有重疾保障,当然了,被保人是有权利依照自己的自身条件和需求去选择搭配中症、轻症或身故保障,灵活性非常好。

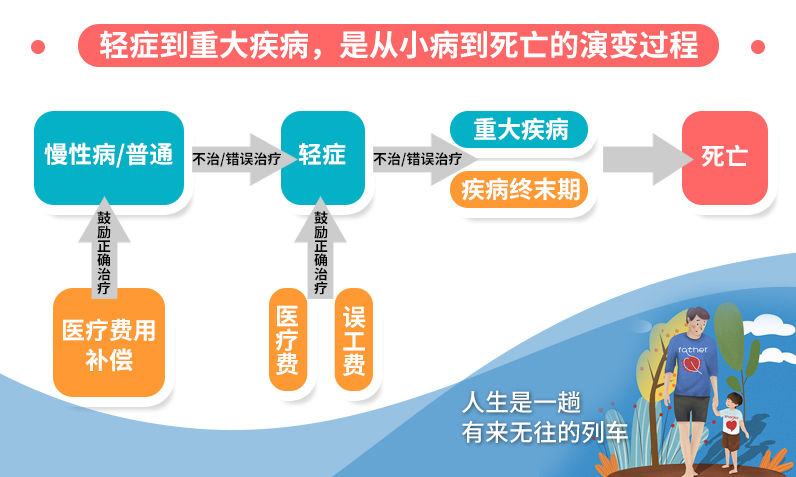

此中,中症跟轻症是较重疾而言,目前病情的严重程度居于中等或轻等,从轻度到重疾是不少疾病的成长轨迹,假若我们能早发现早看病,就能够有效地抑制,避免发展成重疾。

所以说,附加中症和轻症保障是能真的帮到大家的,资金足够多,得了中症或是轻症在选择治疗条件时,可以选更好的治疗条件。

二、国华华瑞国民真爱定期重疾险有哪些劣势?

1. 重疾没有额外赔

国华华瑞国民真爱定期重疾险,提供110种重疾的保障,给予1次赔付,赔付金额仅限100%基本保额。

需要明白,现在市面上优异 的重疾险许多都是配备重疾额外赔付的,如凡尔赛1号,不仅可以赔偿基本保额的100%如果在60岁之前首次确诊重疾,那么还可以额外获得80%基本保额的赔付,60-64岁首次确诊重疾的,30%基本保额的额外赔付是可以获得的,赔付力度很大,非常适合大家去购买。

同样是50万保额,被保人60岁前首次确诊了重疾,50万是国华华瑞国民真爱定期重疾险最高能够赔付的,90万是凡尔赛1号能够赔付的最高金额,对这两款产品进行比较之后,这款国华华瑞国民真爱定期重疾险就少理赔了40万,真的亏大发了。

凡尔赛1号很实惠的地方不只是重疾的额外赔付,其他的保险约定也值得购买,想知道更多的话,就看看这篇文章吧:

《买同方全球「凡尔赛1号」之前,我想告诉你这些真相!》weixin.qq.275.com

《买同方全球「凡尔赛1号」之前,我想告诉你这些真相!》weixin.qq.275.com

2. 中轻症赔付比例不高

在中症保障方面,国华华瑞国民真爱定期重疾险有30种,赔付比例为50%,保障50种轻症,赔付比例为30%,说实话,在中症和轻症的赔偿方面,它的比例并不高。

市场上中症和轻症赔付比例比较高的重疾险还有很多,例如中症赔付60%基本保额的达尔文5号焕新版,轻症也能够获得30%基本保额,假如年龄不超过60岁的人第一次确诊中症、轻症,就可以另外获得百分之十五、百分之十的保额。

相比之下,国华华瑞国民真爱定期重疾险的中症和轻症保障就显得逊色了不少。

3. 无法选择保终身

在保障期限方面,国华华瑞国民真爱定期重疾险只能够选择20年,30年或者保到70岁,预算有限或经济条件一般的人可以考虑一下这款产品,其缺点在于无法满足预算充足、想要保障终身的人群的需求。

而且年龄慢慢变大,得重疾的概率也变大了,保定期的重疾险等到了保障的时间,保障就没了,显然不太合理。

总的来说,国华华瑞国民真爱定期重疾险的保障内容比较单一,在保障方面可以灵活搭配中症、轻症和身故保障,但是中症和轻症赔付的钱不多,重疾也没额外赔付,整体上看一般般。

假如想买如果想要投保国华华瑞国民真爱定期重疾险要想明白哦,大家多拿它和市场上其他的重疾险对比一下,再将它和自身的实际情况和预算结合一下,选择一个让自己比较满意的重疾险。

最后,学姐把熬夜整理的重疾险榜单送给大家,希望可以帮助到大家:

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

以上就是我对 "国华华瑞国民真爱定期保险到底靠不靠谱"的图文回答,望采纳!

上一篇: 25岁给自己买保险需要关注哪些问题

下一篇: 重疾险对比防癌险哪个更全面