康宁终身重病(2012)对比友邦全佑六合一,请问哪个性价比高?

时间:2020-07-08 分类:友邦保险

优质回答

![]() 学霸说保险-希阳

学霸说保险-希阳

友邦保险是大公司吗,靠不靠谱,一文带你了解最真实的友邦保险: 《友邦保险是大公司吗?别傻了,带你了解它的另一面》weixin.qq.275.com

《友邦保险是大公司吗?别傻了,带你了解它的另一面》weixin.qq.275.com

一、友邦保险“扎根”大陆

友邦最早是从1919年就来到大陆了,中间也因为各种原因放弃了大陆市场,直到1992年才正式“扎根”,目前总部设立在中国香港,并于同年在上海设立分公司,从时间上来说,算得上是一个百年企业了。

二、友邦保险是国内唯一的外资独资保险公司

由于友邦进入中国的时间很早,因此成功避开了“外资比例不得超过公司总股本的50%”的约束,成为了国内唯一一家外资独资的保险公司。

三、友邦保险偿付能力

偿付能力是指保险公司偿还债务的能力,体现了资产和负债的关系,是保险公司的生命线。

2020最新公布的核心偿付能力高达464.37%,可见公司资金十分充裕,不用担心倒闭的问题。

2020年偿付能力高的保险公司有哪些,戳这里了解: 《2020年偿付能力排名前十的保险公司,谁最能“赔”》weixin.qq.275.com

《2020年偿付能力排名前十的保险公司,谁最能“赔”》weixin.qq.275.com

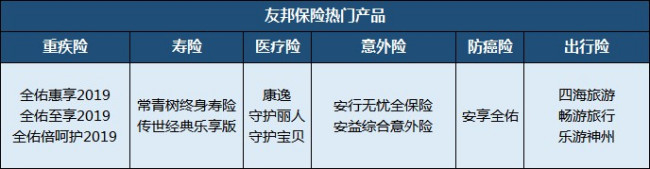

四、友邦保险热门产品

友邦保险涵盖的险种全面,重疾险、寿险、医疗险、意外险都是主营产品,当然还有理财型的年金险等。如下图所示:

友邦保险值不值得买,不能一概而论,得看具体的哪款产品,我就挑一款产品来简单的介绍一下,以友邦目前主推的重疾险“全佑惠享2019”为评测对象:

优点:

1.全佑惠享2019重疾、轻症、身故、全残均有保障,还有老年护理金;

2.可灵活选择保障:可选择附加重疾多次赔付、癌症多次赔付、意外伤害保障、被保人豁免

不足:

1.轻症保障有不足,存在隐形分组,而且前两次赔付比例低,不实用

2.性价比不高,保费负担重,不适合工薪家庭购买

总的来说,友邦的实力还是有的,背景强大,但是跟国内的一线品牌比起来还是有不小的差距。买保险,看保险公司是一方面,其实更重要的是要看产品本身,所以建议多对比其他产品,或许有更好的选择: 《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

《十大值得买的热门重疾险大盘点!》weixin.qq.275.com

以上就是我对 "康宁终身重病(2012)对比友邦全佑六合一,请问哪个性价比高?"的图文回答,望采纳!

全网同号:学霸说保险,欢迎搜索!

相关视频:康宁终身重病(2012)对比友邦全佑六合一,请问哪个性价比高?

![]() 千雪

千雪

除了直属顾问,其他中介,代理均无法处理售后服务,甚至连续保如何交保费都成问题。

为了您的权益,请联系直属顾问进行直接了解。

1. 投保前咨询:

投保人需要决定:需要给谁买保险,买什么险种,买多少保额,寻找代理人;

代理人提供投保方案,投保人需做决定,是否选择香港保险,及购买的大致种类和投保额。

2. 来香港投保:在香港需要完成以下手续:

和代理人接洽,最终确定购买的产品和保额;

完成投保申请书的各个部分,并签字确认;

内地人士验证;

缴费。

投保当天可以完成所有事项,之后可返回内地等待通知。

3. 投保后服务:

若有核保问题,代理人会联系投保人解决;

核保通过,代理人通知投保人,并寄送保单,告知冷静期事项;

核保若未能通过,代理人会据情况联系投保人处理此次投保申请。

![]() 孙鹏

孙鹏

![]()

![]() 糖糖Macchiato

糖糖Macchiato

![]() Xiao

Xiao

![]() 马林富

马林富

![]() 胡子

胡子

![]() 火

火

![]() liangchang

liangchang

上一篇: 友邦保险好吗?理赔有保障吗?

下一篇: 中国平安智胜人生保单如何查到